Candlestick – Candele Giapponesi

Con la parola candlestick (candele giapponesi) si indica un tipo di visualizzazione dei dati in un grafico che offre un maggior numero di informazioni in un formato sintetico.

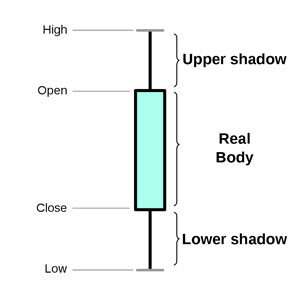

Per costruire un candlestick (grafico a candele) sono necessari i valori di apertura, massimo, minimo e chiusura (Open, High, Low, Close ovvero OHLC nell’acronimo in inglese) di un titolo o di un bene negoziato su un mercato.

Costruzione e interpretazione

L’analisi candlestick può essere tranquillamente affiancata ad altre forme di analisi tecnica, anzi, spesso può risultare utile per cercare di interpretare al meglio l’andamento dei prezzi. Nel candlestick per rappresentare l’oscillazione del prezzo nell’unità di tempo, che può andare dal singolo minuto fino ad un mese, si utilizza una figura chiamata Candle-Line formata da un corpo centrale definito Real-Body (corpo reale), il quale indica l’escursione di prezzo tra l’apertura e la chiusura, e le Shadows (ombre), singole linee sottili che rappresentano i prezzi massimi e minimi del lasso di tempo prescelto, rispettivamente Upper Shadow e Lower Shadow. Come per il grafico a barre quindi sono necessari i valori di apertura, massimo, minimo e chiusura.

Il corpo della candela può essere nero o bianco: si ha un corpo nero quando la chiusura è inferiore all’apertura e quindi caratterizza una giornata con andamento negativo, mentre un corpo bianco ci indica una giornata al rialzo con un prezzo di chiusura superiore a quello di apertura. In realtà il corpo non è colorato di bianco, ma è semplicemente vuoto, per facilitare il lavoro del computer. Questo è stato uno degli adattamenti a cui si è dovuto ricorrere durante l’esportazione della teoria verso l’Occidente, infatti i giapponesi utilizzano il rosso al posto del bianco per le giornate rialziste.

Candele di base (Candlestick)

Tutte le candele possono essere catalogate in base alle seguenti proprietà:

– Long days: notevole differenza tra il valore di apertura e quello di chiusura, non vengono considerati i massimi e minimi, non ha importanza il colore del corpo

– Short days: differenza minima tra il valore di apertura e quello di chiusura, non vengono considerati i massimi e minimi, non ha importanza il colore del corpo

– Spinning tops: candele con corpo molto corto e ombre molto pronunciate, indicano fase di indecisione del mercato, non ha importanza il colore del corpo

– Doji: prezzo di apertura uguale a quello di chiusura, anche solo quasi uguale quando l’escursione dei prezzi è ampia. Di queste ne esistono di quattro tipi differenti: abbiamo una long legged doji quando le ombre sono molto estese, sia quella dei massimi sia quella dei minimi, segnala forte indecisione del mercato; gravestone doji quando è presente solo l’ombra superiore ed è molto estesa, deve essere considerata come segnale fortemente negativo soprattutto se identificato in zone di massimo di mercato; similmente avremo una dragonfly doji con un’unica shadow inferiore che lascia sperare in uno spunto rialzista; infine nei casi in cui apertura, massimo, minimo e chiusura sono allo stesso livello (anche se ovviamente molto raro, lascerebbe pensare a scambi molto ridotti, quasi nulli).

Formazioni principali

Ogni formazione di candele (Candlestick) rappresenta la psicologia del mercato in un suo particolare momento, riflettendo in essa l’atteggiamento di numerosi operatori. Il fatto che l’essere umano reagisca sempre allo stesso modo a determinati tipi di situazioni fa sì che l’analisi delle candele ( Candlestick) sia molto utile per generare segnali statisticamente affidabile. Il maggior numero di formazioni di candele sono di inversione, tuttavia ne esistono alcune che segnalano possibilità di continuazione.

Formazioni d’inversione

- Doji lines

- hanno apertura uguale al valore di chiusura e indicano incertezza del mercato; se non si verificano in situazioni di massimo o minimo del mercato hanno significato molto minore. Necessitano ovviamente di conferme prima di potere prendere decisioni operative.

- Shooting Star

- presentano una upper shadow molto pronunciata, almeno doppia rispetto al corpo della candela; il colore della candela e indifferente, ma bisogna prestare attenzione a dove si verifica tale formazione; nel caso in cui la si identifichi in una situazione di massimo di mercato si può ritenere, dopo ulteriore conferma, valida un’apertura di posizione ribassista considerando come valido livello di stop il massimo della candela.

- Inverted Hammer

- è analogo alla shooting star; in questa formazione si ha un’ombra superiore molto estesa, almeno doppia rispetto al corpo della candela. Si trova in posizione di minimo e segnala che le iniziative dei rialzisti iniziano ad avere successo, ma non in modo sufficiente perché il mercato si assesta livelli più alti. L’eventuale conferma nella candela seguente può generare un segnale di acquisto; il colore della candela anche qui è indifferente.

- Hammer

- valida soprattutto se si verifica alla fine di una movimento ribassista, segnala pressione vendite ancora sostenuta, ma non sufficiente; il colore è indifferente, ma deve presentare un’ombra ribassista almeno doppia rispetto al corpo della candela. Eventuale conferma di un possibile cambiamento di trend verrà data solo dalla candela seguente in poi.

- Hanging Man

- mercato pronto per livelli più bassi, ma non considerate ancora di equilibrio; se viene identificata la fine di un trend rialzista deve essere confermata dalla candela successiva per poter prendere posizioni ribassiste.

- Engulfing Line

- uno dei pattern più affidabili di tutta la teoria delle candele (Candlestick) , nonché uno dei segnali più forti. Il controllo del mercato passa bruscamente dai venditori ai compratori, o viceversa. Questo fa sì che non debbano essere aspettati ulteriori segnali di conferma; come per le altre formazioni hanno significativo valore solo se vengono identificate in punti di massimo o minimo, mentre in fase laterali perdano gran parte del loro significato. Le estensioni in questo caso non sono per nulla importanti, il fattore principale viene generato dal corpo delle candele. Il secondo corpo deve contenere completamente quello del primo ed avere il colore opposto. Ulteriore attenzione va prestata ai volumi che devono confermare il movimento generato dalla seconda candela aumentando considerevolmente. Dopo aver preso posizione possono essere considerati buoni livelli di stop la metà del corpo della seconda candela oppure il massimo o minimo, in base si tratti di segnale rialzista o ribassista. Le due conformazioni si chiamano Bullish Engulfing e Bearish Engulfing e indicano rispettivamente le conformazioni rialziste e ribassiste.

- Piercing Line

- valida soprattutto all’interno di un trend ribassista, questa formazione, che necessita di conferme nella candela seguente, segnala una eventualità di inversione. Dopo la prima candela fortemente ribassista assistiamo a una apertura della seconda candela inferiore alla chiusura del giorno precedente, simile a un gap; l’andamento dei corsi durante la candela deve far sì che la chiusura della seconda sia oltre la metà del corpo della prima. La conferma che può essere generata dalla candela seguente e porta spesso ad una formazione simile a quella dell’engulfing, facendo sì che il mercato passi completamente di mano dai ribassisti ai rialzisti, ma in due candele anziché in una sola.

- Dark Cloud Cover

- opposta rispetto alla Piercing Line, è molto valida se si viene a formare in situazioni di massimo di mercato; ha implicazioni ribassiste e necessita ovviamente di conferme. In questo caso mercato passo completamente di mano dai compratori ai venditori in 2 candele, formando spesso un bearish engulfing con la prima candela.

- Harami Line

- la traduzione dal giapponese è “donna incinta” che deriva dalla sua rappresentazione grafica. Si ha quindi che il corpo della prima candela contiene completamente quello della seconda. Le estensioni non sono importanti e nemmeno il colore, anche se solitamente sono opposti. Si può anche verificare che la seconda candela sia una Doji, si parla quindi di Harami Cross che ha implicazioni più gravi. Da questa formazione si può dedurre unicamente un assestamento del mercato, una pausa di attesa che può essere interpretata come indebolimento del trend in atto. Le conferme, che possono arrivare dalla candela seguente, possono generare segnali di acquisto o vendita alla rottura del massimo o del minimo della prima candela.

- Morning Star

- dopo quella dell’engulfing questa formazione è la più forte insieme alla sua controparte, evening star. La morning star è un segnale molto valido soprattutto se individuato all’esaurirsi di un trend ribassista marcato. È formata da 3 candele e non necessita di conferme una volta individuata. La prima candela è caratterizzata da un grosso corpo nero, fortemente ribassista quindi, in linea con il trend in atto. La seconda invece dovrà necessariamente avere un’apertura in gap down rispetto alla chiusura della prima e formare poi un corpo di ristretta ampiezza il cui colore è ininfluente (nel caso in cui si formasse una doji si parla di Morning Doji Star). Infine la seguente e ultima candela dovrà invertire l’andamento con un grosso movimento rialzista che abbia una chiusura superiore al 50% del copro della prima candela ribassista. Eventuale, ma non necessario, segnale di conferma e robustezza del nuovo movimento è generato dall’apertura in gap up della terza candela rispetto alla chiusura della seconda. Una volta individuata con certezza questa formazione sarà possibile aprire posizioni rialziste senza attendere ulteriori conferme e utilizzando come primo livello di stop il 50% del corpo della terza candela e successivamente il minimo assoluto delle 3 candele, eventualmente da utilizzare anche come livello per un reverse.

- Evening Star

- identica formazione alla morning star, ma di implicazioni ribassiste. Valida, e di segnale molto forte, se individuata alla fine di un trend rialzista; presenta una prima candela con corpo bianco molto pronunciato e un gap up con la seconda candela. Questa dovrà avere corpo abbastanza ristretto il cui colore è ininfluente (Evening Doji Star se forma una doji). Il segnale di vendita viene generato dopo che la terza candela chiude al di sotto del 50% del corpo della prima caratterizzando la forte discesa. Un eventuale gap down tra la seconda e la terza candela verrà considerato come segnale rafforzativo. Apertura di posizioni ribassiste con stop iniziale al 50% del corpo della terza candela e successivamente sul massimo assoluto delle 3 candele; eventualmente su quel livello è possibile prendere in considerazione l’opportunità di un reverse.

- Three White Soldiers

- figura di inversione rialzista dopo un trend ribassista in atto; è composta da tre candele e non necessita di conferme aggiuntive. Si tratta di 3 candele fortemente rialziste caratterizzate da aperture sempre inferiori alla chiusura precedente e ovviamente con massimi sempre crescenti; possono essere ritenute valide anche aperture allo stesso livello della chiusura precedente, si tratta del caso di identical three white soldiers. Da prestare attenzione a come soventemente queste 3 candele tendano a creare una sorta di “grande bullish engulfing” con le ultime candele ribassiste precedenti. È possibile, una volta individuata tale formazione, aprire posizioni rialziste considerando come valido livello di stop il 50% del corpo del grande candelone sommatorio delle 3 distinte candele.

- controparte ribassista del three white soldiers. Si identifica sui massimi dopo un forte trend rialzista; le candele, con un corpo ampiamente ribassista, fanno segnare nuovi minimi, ma presentano aperture superiori alle chiusure precedenti; anche qui può essere ritenuto valido l’identical three black crows nel caso in cui le aperture siano alla stesso livello della chiusura precedente. Possibile aprire posizioni ribassiste considerando come valido livello di stop il 50% del corpo del grande candelone sommatorio delle 3 distinte candele.

- Advance Block

- simile al three white soldiers se ne differenzia per una evidente debolezza del trend nel finale di movimento caratterizzandone l’implicazione ribassista. Viene infatti individuato alla fine degli uptrend e presenta tre candele che, pur facendo segnare sempre massimi superiori, chiudono a livelli molto distanti dai massimi toccati. Le upper shadows sono quindi molto pronunciate denotando l’indebolimento del trend dovuto al fatto che venditori iniziano a sovrastare ai compratori. Ovviamente necessita di conferme che possono essere generate dalla rottura al ribasso del 50% del corpo della prima candela.

- Deliberation

- bearish reversal pattern che necessita di conferme; simile all’advance block segnala indebolimento del trend rialzista in atto. Prima e seconda candela hanno corpo bianco e fanno segnare nuovi massimi; la terza invece presenta un’apertura in gap up e la formazione di una upper shadow molto pronunciata (raramente può anche essere una doji). La conferma viene generata alla rottura del 50% del corpo della seconda candela. Da notare come la figura possa presentarsi come ideale per la formazione di una evening star o bearish engulfing.

- Upside Gap Two Crows

- figura di inversione ribassista, si presenta sui massimi di un up trend; è consigliata la conferma, anche se non è mai stata indicata come indispensabile. In un trend rialzista si forma un gap up tra una prima candela con body ampio e bianco e seconda candela che deve chiudere negativa, ma sempre maggiore della chiusura precedente. La terza candela deve comportarsi tipo una engulfing, bearish ovviamente, aprendo sopra l’apertura e chiudendo sotto la chiusura della seconda, contenendone quindi tutto il corpo nel suo. La conferma può essere vista con la rottura del 50% del corpo della prima candela.

- Stick Sandwich

- bullish reversal pattern che si può trovare alla fine dei downtrend; necessita di conferma. A una prima candela fortemente ribassista, in linea con il trend in atto, ne segue una seconda rialzista; la terza però, spesso con inaudita violenza, segna una brusca discesa fino ai minimi della prima, ma non facendone segnare di nuovi. Ed è proprio questo fattore che determina un indebolimento del trend ribassista fornendo, con le dovute successive conferme, ottimi spunti per operazioni rialziste.

Figure di continuazione

- Rising Three Methods e Falling Three Methods

- entrambi sono pattern di continuazione, rispettivamente uno rialzista e l’altro ribassista, che non necessitano di conferme. Sono costruiti da 5 candele consecutive di cui la prima è l’ultima nella direzione del trend in atto con corpo molto ampio. Le tre candele interne sono piccole candele di pausa, spesso di colore alternato, che nel complesso tengono una direzione opposta al trend principale. La chiusura dell’ultima candela oltre quella della prima segnala il proseguimento del movimento in atto.

- Thrusting Line

- figura di continuazione ribassista che necessita conferma; dopo ribasso forte della prima candela si assiste ad un parziale recupero della seconda, dopo aver segnato un’apertura in gap down, che però non riesce a raggiungere il 50% del corpo della prima candela (fattore che la farebbe identificare quale piercing line). Questo caratterizza la mancanza di forza del movimento rialzista e segnala quindi interessanti opportunità di apertura posizioni ribassiste in vista della continuazione del movimento primario discendente.

- In Neck Line

- molto simile alla Thrusting Line presenta un tentativo di recupero da parte della seconda candela, ma in questo caso il movimento rialzista si conclude allo stesso valore delle chiusura precedente ribassista segnalando quindi la mancanza di forza per dar vita a un nuovo movimento rialzista.

- On Neck Line

- identico all’In Neck Line presenta però ancora meno forza da parte degli investitori rialzisti che non riescono a portare i corsi della seconda candela oltre il minimo della prima. Inevitabile la ripresa del trend ribassista.

Analisi Tecnica

Strumenti Finanziari